«Семейная ипотека» стала одной из самых популярных льготных программ. Она позволяет не только решать жилищный вопрос, но и положительно влияет на демографию (воспользоваться пониженной ставкой предлагается семьям с детьми). Программа должна была завершиться в июле нынешнего года, но уже известно, что ее продлят. А вот доступная всем льготная ипотека на новостройки к середине лета, как ожидается, закончится или изменится.

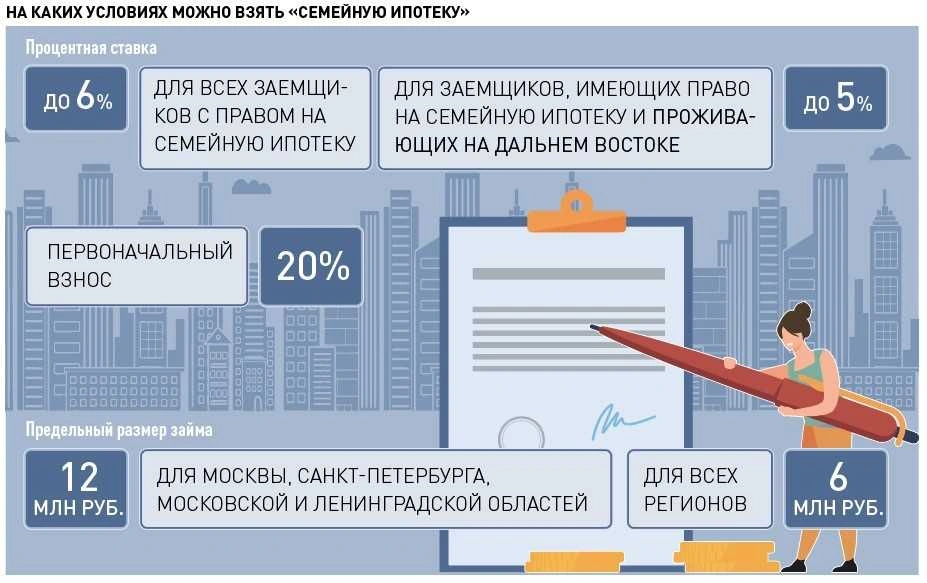

На каких условиях можно взять семейную ипотеку в 2024 году

Ставка по семейной ипотеке сейчас не самая низкая среди льготных программ, но весьма заманчивая, если ее сравнивать с рыночными ставками.

Как пояснил «РГ» руководитель отдела ипотеки Level Group Юлиан Овечкин, банки могут в одностороннем порядке вводить дополнительные условия для оформления ипотеки: к примеру, страхование квартиры требуется в обязательном порядке у всех банков. Нередко одним из условий выступает страхование жизни и здоровья. Такие дополнительные условия со стороны банков в итоге делают ежемесячный платеж более высоким. Увеличение может соответствовать повышению ставки на 1 процентный пункт, говорит эксперт.

Стоит учитывать, что между банками распределяются определенные лимиты средств госсубсидирования. И если банк исчерпал их, он может приостановить или прекратить выдачи льготных кредитов.

При этом условия выдачи кредитов в разных банках немного отличаются между собой. Например, ипотечная ставка может варьироваться в пределах 6%: где-то она будет максимальной, а где-то ниже.

Впрочем, даже при максимальных 6% экономия по программе «Семейная ипотека» существенная.

Пример. При покупке недвижимости за 5 млн рублей на 20 лет по рыночной ставке от 17% и выше ежемесячный платеж превысит 60 тысяч рублей. В случае оформления семейной ипотеки он будет в два раза меньше. Если в первом случае начисленные проценты превысят 10 млн рублей, то во втором — примерно 2,8 млн рублей. Экономия — более 7 млн рублей.

Что можно купить

Кредит по ставке до 6% можно направить на:

- покупку квартиры в новостройке,

- покупку частного дома с земельным участком у застройщика,

- строительство нового дома с привлечением подрядной организации.

Можно ли купить квартиру по переуступке прав

Разрешается воспользоваться этой программой и для приобретения жилья по переуступке в строящемся доме, если предыдущий покупатель заключил договор с юрлицом. Однако в последнее время на такие сделки неохотно идут крупные банки.

Можно ли купить жилье на вторичном рынке

На «вторичку» семейная ипотека обычно не распространяется, но есть исключения. Так, можно купить с ее помощью неновую квартиру или дом можно в сельской местности в дальневосточных регионах.

На остальной территории страны воспользоваться программой для покупки «вторички» могут только семьи, в которых воспитываются дети-инвалиды и только там, где не строятся новые дома (учитывается строительство на территории всего региона).

Рефинансирование с помощью семейной ипотеки

Также с помощью семейной ипотеки можно рефинансировать ранее взятый кредит, если купленное на него жилье подходит под критерии. Этой возможностью могут воспользоваться семьи, в которых есть ребенок, рожденный в 2018-2023 годах или ребенок-инвалид.

Рефинансировать можно и саму семейную ипотеку, если получится взять кредит под более низкий процент.

Какие банки выдают семейную ипотеку

Выбор довольно богат: семейную ипотеку выдают более 60 кредитных учреждений. Если в одном банке заемщику отказали в кредите, стоит попытаться подать документы в другой.

Как получить семейную ипотеку

Основной перечень документов, необходимый для одобрения кредита, включает:

- паспорт,

- СНИЛС,

- свидетельства о рождении детей,

- для родителей детей инвалидов — справку об инвалидности ребенка.

Жителей Дальнего Востока попросят подтвердить постоянную регистрацию.

При оформлении займа банку нужны будут документы на будущее жилье и справка об оплаченном первоначальном взносе.

Стоит добавить, что банк, куда подана заявка, оценивает заемщика, как и любого другого ипотечника — насколько он платежеспособен, хватит ли у него средств на ежемесячные платежи, насколько стабильны доходы.

Автор: Елена Манукиян, Российская газета